3年前,风大鱼大

3年后,风大雨大

撸起袖子,焉知非福?

2020年,百年未有之大变局历史进程中重要的时间节点,是“十四五”规划2035远景目标之年,是行业态势、品牌策略、市场战术大调整之年。

站在2023年行程半道,回首3年前的化妆品行业,顿涌上一股陌生又无比熟悉感觉。比如,国货大佬依旧稳居榜单,但梯队已经大变动;比如国际美妆大牌依旧称霸市场,但是已有越来越多国货敢正面交锋、逆袭而上;比如,线上渠道依旧炙手可热,但红利消失已拥挤不堪,线下渠道又成争夺战场;比如,年轻消费者依旧“自我”,但是消费时却不再随心所欲…….

3年,化妆品行业显然生变!

本文《化妆品资讯》从国家政策、行业格局、市场渠道、消费者需求四个维度进行3年前后对比剖析,呈现出近3年化妆品行业发生了哪些或激烈或细润的演变,以此引发思考。

国家政策

亟待补位 VS 高频发布

2020年,《化妆品监督管理条例》正式发布,这是自1989年以来,我国化妆品监管行政法规的首次全面修改。因此,2020年也被称为“化妆品产业的监管之年”。

在随后的3年,国务院及国家药品监督管理局等监管部门相继出台了一系列政策规定,2021年颁发10部法规,2023年上半年就发布9部政策法规。相比只颁发4部法规的2018、3部法规的2019年,那2020后的3年显得政策发布频率之高、数量之多。从法规政策层面的大变化,也能看出中国化妆品行业进入了更加严格的科学监管时代。

2023年上半年政策法规

3年前,或因为化妆品法规的不完善,导致化妆品行业非法添加、假冒伪劣、夸大功效……种种乱象频发;3年后,化妆品法规政策高频发布,并逐步建立全新监管体系,将有利于全面规范化妆品行业,使行业向更规范、更高质量、更强竞争力的方向发展。

2023年,或能将成为化妆品行业法规颁布最多的一年。

行业格局:

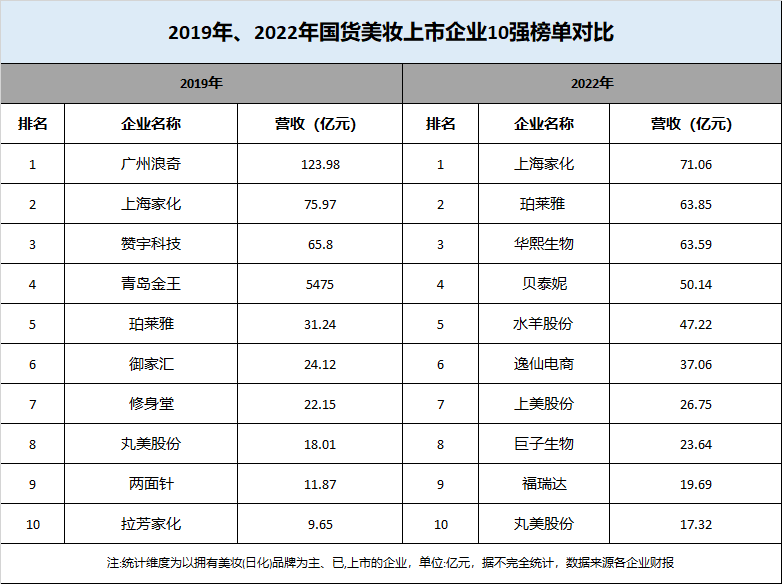

从2020年前后3年,国内美妆上市企业财报排名,以及非上市TOP类企业披露的市场业绩来看,国内美妆企业的市场地位已经发生明显变化,且形成了全新的竞争格局。

2019年和2022年国货美妆上市10强榜单对比图

品牌商 VS 原料商

01 原料商上位

回首3年前的本土美妆企上市,尤其是2019年,有拉芳家化、珀莱雅、御家汇、名臣健康、丸美等几家企业成功上市,主要以品牌商为主。

2020年,有31家美妆日化行业关联公司IPO,爱美客、科思股份、稳健医疗、健之佳、完美日记母公司逸仙电商等近半数企业已成功上市交易,囊括原料商、包材商、品牌商、零售商等全产业链。

2023年上半年,A股市值500亿元左右的四家国货化妆品龙头分别为华熙生物、贝泰妮、珀莱雅、巨子生物。

此外,鲁商福瑞达化妆品业务则是凭借着连续3年的营收增长,在2022年挤进了前十榜单,实力不可小觑。

华熙生物、巨子生物、鲁商福瑞达,皆是护肤原料知名生产商。

营销驱动 VS 研发驱动

02 重研发、抓功效,国货逆袭

华熙生物、巨子生物、鲁商福瑞达等原料商能够在美妆行业迅速上位,并成为行业的领军企业,与其近年来抓住了功效护肤发展的红利关系密切。

抓住“无功效不护肤”趋势红利的还有珀莱雅。珀莱雅,在打造大单品策略的同时,掀起了“早C晚A”的护肤风潮,成为了2021年最火的国货护肤品牌之一。

2023年618期间,珀莱雅更是成绩斐然,声名大噪:预售首日定金额,珀莱雅超越巴黎欧莱雅、兰蔻、雅诗兰黛等一众国际品牌位居预售定金额榜首。

除了珀莱雅,还有众多国产美妆品牌,如薇诺娜、可复美、谷雨、黛莱皙、HBN、肌肤未来,以及在彩妆榜单上领跑的花西子,都在今年“6·18”杀出重围,在各大平台的销售榜单中夺下半壁江山,并逐步打破海外品牌的垄断局面。

国货之所以能逆袭,并有底气与国际大牌一较高下,还与他们持续加大研发投入、打造高端产品密切相关。这点从近几年各大品牌发布的财报就能窥探一二。

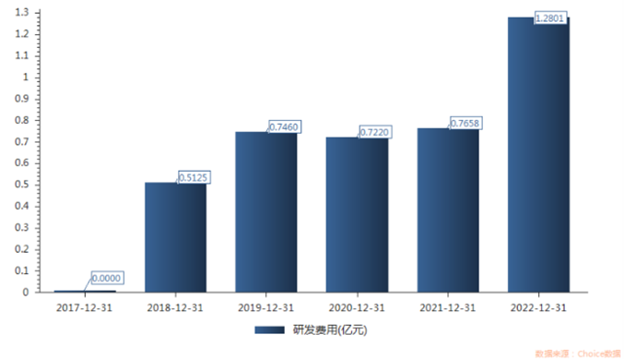

上美股份研发投入2019年为0.83亿元,2022年提升至1.1亿元,占全年营收比例高达4.1%;珀莱雅2022年研发费用投入1.28亿元,同比增长67.15%,是2018年的2.5倍;贝泰妮2022全年投入研发费用为2.55亿元,同比增长124.96%。

珀莱雅三年前VS三年后的研发投入

3年前的化妆品行业是营销驱动型行业,3年后则已经向研发驱动型转变。从2020年前后3年国内美妆TOP行业企业的排位变化,从国产美妆品牌的研发、营销占比变化,再到美妆产品的提质优化,其实可以看出中国化妆品行业正在往高质量发展的方向前进、奔跑。

市场渠道

线上王道 VS 转战线下

2019年以前,布局线上是王道。

2020年后,线上流量红利逐步消失。而后,随着消费者需求的多元化,消费习惯与购买渠道的分化,新渠道、新业态开始不断生长与发展,化妆品渠道格局出现大变样,从过去“百货商超、化妆品店与传统电商”三足鼎立的格局转变化百花齐放的多元化业态。

CBNData《2022中国新消费品牌增长力白皮书》数据显示,部分新消费品牌在线上线下双渠道开店比例接近40%,其中美妆品类仅次于服装鞋包与食品饮料品类,品牌比例达15%,且线下渠道也呈现多元化业态。

今年5月,国家统计局数据显示,2023年1-4月,限额以上零售业单位中的超市、便利店、专业店、品牌专卖店、百货店零售额同比分别增长0.7%、8.1%、6.5%、2.9%、11.1%。

伴随线下渠道回暖,在出圈越来越难的情况下,2023上半年美妆创新品牌动作不断,转战或者加码线下渠道。

今年1月,贝泰妮旗下高端品牌AOXMED瑷科缦在北京开出线下首店。今年4月,养生堂推出的护肤品牌YOSEIDO在南京开出线下首店。

珂拉琪、半亩花田、谷雨等不少线上的新锐国货品牌进入传统CS渠道,瑷尔博士、逐本、Spes诗裴丝、百植萃等新锐品牌也在不同场合透露了其会将线下作为今年战略的重点之一。

2023年,在渠道多元化业态下,线下实体成为了挖增量的有效手段,尤其是对遭遇流量危机的新锐品牌而言。

消费者需求

颜值为王 VS 回归理性

2019年,在各大美妆消费者洞察报告里,经常能看到这些关键词:颜值即正义、个性时尚、消费崛起、成分党、发烧友。那时候的消费者,更强调产品的自我愉悦属性,关注“纵情享受”和“自我表达”的重要性,也喜欢尝新。

2019年,尼尔森发布关于“追新求奇”的中国消费者的趋势报告,有46%的消费者表示喜欢尝试新事物,主动搜索新品牌和新产品,购买新品已成为2019年的消费主流。

到2023年,美妆消费者需求的关键词发生了明显变化。性价比、理性、情绪治愈、万物智感…..成为了洞察报告和各大媒体报道中常见的词汇。

可见,疫情3年,国民消费观与认知观发生了很大变化。根据KuRunData库润数据发布的《疫情中和疫情后的美妆消费变化趋势洞察》可以得知:

1、疫情后,消费者对护肤品的考虑选择更趋向理性,功效、使用效果和成分等实用属性成为消费者首要考虑因素;对彩妆而言,消费者的肤质差异化需求明显,最关注产品舒服适合肤质,同时对持妆效果和妆效关注明显提升。

2、消费者的护肤需求上,抗老类功能需求旺盛,具体表现为抗糖化、抗氧化和提拉紧致;另外伴随着戴口罩频次的逐渐减少,消费者对美白/提亮肤色的需求也呈现增加趋势。

外部环境与生活形态的改变,导致消费者表现为更为务实、克制和计划性,也就是关键词 “理性”。而亲历过周期波动之后,人们则开始重新审视消费动机,聆听并遵循自己内心的声音,追求更悦心的产品和场景。

结语:

早在2013年,中国就超越了日本,成为世界第二大化妆品消费国。接下来的几年,中国化妆品行业规模持续扩张,2015-2019年,我国化妆品类零售总额从2049亿元增长至2992亿元。

2020年以前,中国化妆品产业各个环节持续纵横量变,在各种风口上缔造出让人狂欢的业绩。而2020年之后的3年,在经历各种出其不意的冲击后,我们看到量变后的质变,看到主动创新、主动升级迭代的具有行业变革性、颠覆性的行业硕果——

从上游的原材料供应商,到制造商、品牌商、终端渠道,越来越多不同角色的玩家进入赛道,创新与迭代,不断打破固有规则,大有把“化妆品行业重新做一遍”的态势。

不过,这3年最让人感到有安全感的是,无论是实力雄厚的“老牌”,还是野心勃勃的“新星”,都在“撸起袖子加油干”,让这个行业韧性十足,生机十足。

下一个3年,更值得期待!